ЧЕМ ВООРУЖЕНЫ МЕДИКИ ДЛЯ БОРЬБЫ С ЭПИДЕМИЕЙ ОНКОЗАБОЛЕВАНИЙ КИШЕЧНИКА

Действующий парк и закупки колоноскопического оборудования

В поисках ответа на вопрос, почему отечественное здравоохранение не в силах справиться с колоректальным раком, Vademecum вместе с клиницистами, то есть потребителями, и поставщиками профильной медтехники оценил актуальное состояние рынка и задействованного в медорганизациях парка эндоскопического оборудования, использующегося для диагностики онкологических заболеваний кишечника и малоинвазивных хирургических вмешательств.

ФОКУС НЕ УДАЛСЯ

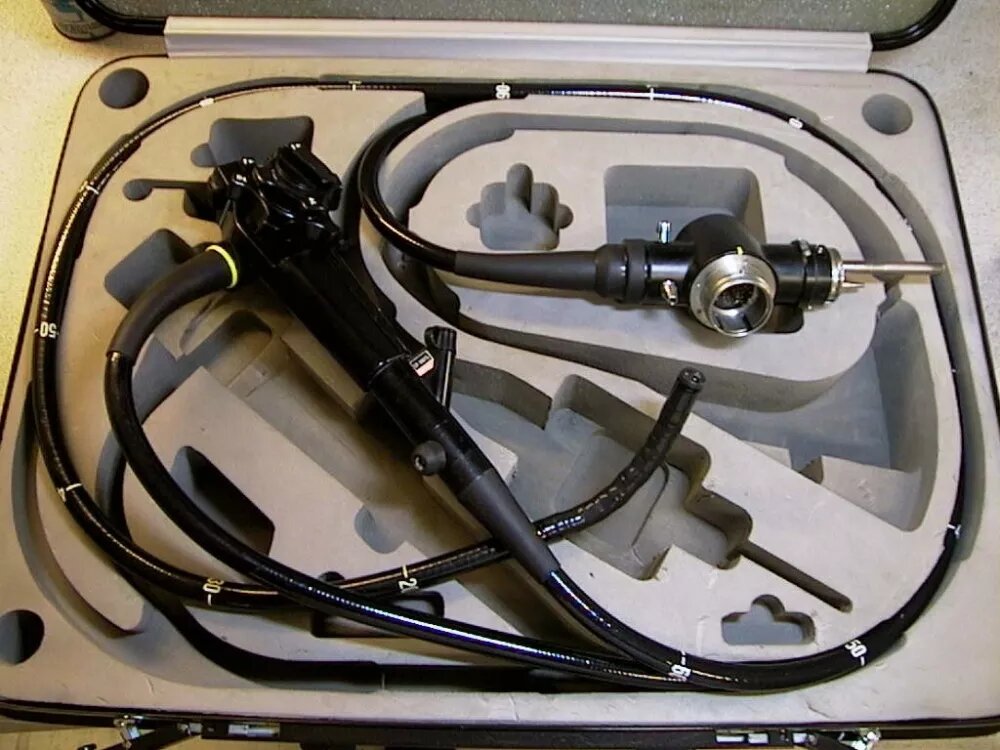

По данным ГНЦК им. А.Н. Рыжих, в 2016 году в государственных медучреждениях было выполнено около 900 тысяч колоноскопий (из них амбулаторно – 380 тысяч). При общей мощности профильного аппаратного парка в 4 300 колоноскопов большая его часть по‑прежнему представлена фибро‑, а не видеоскопами. «Фиброэндоскопы поставляют сейчас только в СНГ и некоторые страны Ближнего Востока, Азии и Африки», – замечает маркетинг‑менеджер Pentax Europe Андрей Черкасский.

У 85% (3 700 единиц) действующих в госучреждениях колоноскопов срок эксплуатации уже перевалил за критическую, по мнению опрошенных Vademecum врачей и менеджеров компаний‑производителей, отметку в семь лет. «Парк требует списания почти полностью, – утверждает руководитель отдела развития колопроктологии ГНЦК Алексей Веселов. – Модернизация почти не затронула гибкую эндоскопию, пересчитать регионы, вложившиеся в этот сегмент, можно по пальцам».

Другой пример запустения и невнимания регуляторов к эндоскопической службе – нормативный: самый свежий регламентирующий ее работу документ, приказ Минздрава №22, издан аж в 1996 году. Обделена эндоскопия и собственным порядком оказания медпомощи. Наиболее удачным периодом для государственного парка колоноскопов оказался заключительный год действия программы модернизации – 2012‑й.

В сегменте гибкой эндоскопии исторически доминируют японские Olympus, Pentax и Fujifilm. «После Второй мировой войны в Японии начала стремительно развиваться оптико‑механическая инженерная школа: микроскопы, фотоаппараты, а потом и эндоскопы», – рассказывает менеджер департамента «Медицинские системы» компании Olympus Евгений Вахляев. По оценкам опрошенных Vademecum операторов сегмента, на долю японских производителей совокупно приходится не менее 80% российского рынка профильного оборудования в натуральном выражении и около 90% – в денежном. Российские продукты в лучшем случае занимают около 1‑2% рынка гибких эндоскопов, оставшееся пространство делят между собой немецкие и китайские компании.

Среди японских мейджоров объем продаж (около 60%) в денежном выражении выше у Olympus, первой пришедшей на рынок, тогда еще советский. «В 1985 году Министерство внешней торговли сделало у Olympus первую закупку – два корабля эндоскопов, которые потом развезли по советским городам, – рассказывает Вахляев. – Затем японцы взялись за российских эндоскопистов. Кроме сервиса, они предлагали экспертизу, учили врачей пользоваться аппаратурой». В компании подсчитали, что за прошедшие 20 с лишним лет каждый заведующий эндоскопическим отделением в России побывал в Японии в среднем семь раз. Достижения компании Pentax по состоянию на 2016 год аналитики оценивают скромнее – 30‑31% в деньгах, но считают ее лидером по натуральному объему продаваемой в России продукции. «Olympus – это космос, его могут позволить себе областные больницы, научные центры, профильные диспансеры и клиники РЖД, – говорит менеджер дистрибьюторской компании «Деалмед» Екатерина Дашкова. – У малобюджетных медучреждений в топе – всегда Pentax. И по‑прежнему чаще покупают фиброскопы – три комплекта в месяц мы точно отгружаем, видео- – реже: четыре‑пять комплектов в год».

Но возможности видеоэндоскопии в разы шире, как выше и конечная эффективность соответствующей медуслуги, замечает Андрей Черкасский: «Если раньше одним из мнимых ограничений был бюджет – видеосистема стоила в пять – десять раз дороже фибросистемы, то сейчас стоимостный разрыв заметно сократился. Видеосистемы дороже в два‑три раза, но с точки зрения качества диагностики и выполнения операции разница колоссальна». Общий объем рынка гибкой эндоскопии аналитики считают по‑разному: MDpro оценила закупки колоноскопов и эндоскопических стоек для государственных нужд, пришедшиеся на прошлый год, в 137 млн рублей, в то время как по замерам Headway этот показатель составляет примерно 302 млн рублей. Однако некоторые собеседники Vademecum указывают, что объем рынка ощутимо больше мониторируемого: в открытом доступе не всегда отражены закупки, проводимые, например, силовыми ведомствами, не говоря уже о том, что видеоскопы все активнее закупают частные компании. «В приобретении экспертных систем соотношение «частники – госучреждения» при закупках может составлять 50 на 50», – полагает один из собеседников Vademecum. После завершения госпрограмм модернизации здравоохранения рынок, по оценкам экспертов, сократился примерно вдвое, затем на продажи повлиял экономический кризис. «По сути, стабилизация началась только в этом году, – говорит Андрей Черкасский из Pentax Europe. – Мы не ожидаем драматических падений».

Во многих случаях цена, судя по всему, по‑прежнему остается главным фактором принятия решений. Этим объясняется появление на отечественном рынке китайских игроков, чья активность стала заметна с 2015 года. «Минимальный комплект фиброколоноскопа Pentax обойдется в 1 млн рублей, а китайский набор «видеоколоноскоп+системный видеоцентр» – в 935 тысяч рублей», – калькулирует дистрибьютор Екатерина Дашкова. По данным аналитической компании MDPro, средняя стоимость колоноскопа в составе стойки одного из наиболее распространенных китайских производителей Aohua колеблется в диапазоне 1,6–2,3 млн рублей, в то время как комплект Pentax стоит 2,3– 7,2 млн рублей, а Olympus – 3–8,5 млн рублей. Пока у опрошенных Vademecum клиницистов и экспертов к продукции китайских производителей весьма специфическое отношение. По словам Алексея Веселова, апробация китайской аппаратуры проводилась не в референтных центрах, и, хотя стоимость этого оборудования действительно ниже, чем у японских и европейских компаний, при поломке оно выходит из строя безвозвратно: «В одном из регионов купили три китайских колоноскопа, и через три месяца они вышли из строя. Через два месяца больница получила заключение о полной гибели аппаратов. Пока везли новые, прошло восемь месяцев, затем они снова сломались, и снова – полная гибель. То есть за год из строя вышло шесть колоноскопов, на которых центру удалось сделать 700 исследований, а стоимость одной процедуры составила 12 тысяч».

ЖЖЕТ ПО ЖИВОМУ

Рынок профильной высокотехнологичной хирургии куда труднее поддается оценкам, поскольку требует учитывать закупки не только капитального оборудования, но и расходных материалов. В общей сложности его объем, по прикидкам самих производителей, может достигать $1 млрд. В числе наиболее заметных игроков – Johnson&Johnson (а конкретнее, подразделение компании Ethicon), Medtronic (до 2014 года на рынке оперировала ирландская компания Covidien, позже выкупленная американцами), немецкие Karl Storz и Richard Wolf и та же японская Olympus. Около 70% продаж приходится на видеостойки и прочее бюджетоемкое оборудование. Расстановка сил в сегменте «жесткой» эндоскопии была сформирована программой модернизации: лидерство тогда захватила немецкая Karl Storz, другие игроки – наиболее крупные из которых Olympus и B.Braun (хирургическое подразделение Aesculap) – зашли на рынок спустя несколько лет после удовлетворения масштабного госзаказа. С их появлением, по оценкам участников рынка, в 2015–2017 годах доля Karl Storz сократилась с 80% до 67%, B.Braun –выросла с 2% до 5%, Olympus – с 2% до 9%. В денежном выражении этот сегмент прибавляет примерно по 5% в год. «Рост идет за счет коммерческих клиник и апгрейда устаревающих стоек в государственных учреждениях», – считает руководитель направления «Хирургия» Olympus по России и СНГ Роман Комаров.

В сегменте электрохирургического оборудования главные действующие лица завоевали свои позиции в те же «модернизационные» годы. Это компании Johnson&Johnson (подразделение Ethicon) и Medtronic, предлагающие клиникам две разные хирургические технологии: первая – ультразвуковую, вторая – биполярную. «Ультразвук может очень быстро, классно резать, но слабо коагулирует, в то время как биполяр хорошо останавливает кровотечение. То есть хирург резал одним инструментом, потом менял рукоятку и другим останавливал кровь. Olympus в 2012 году совершила революцию – запустила технологию, объединившую в одной рукоятке ультразвук и биполяр. Удобство и время – самые важные и значимые факторы для хирурга», – утверждает Комаров. Универсальная технология попала в Россию только в 2015 году, что объясняет незначительную долю японской компании в этом сегменте – по оценкам опрошенных VM игроков, не более 10%.

Вышеназванная тройка мейджоров доминирует в наиболее продвинутом секторе электрохирургии, где, впрочем, присутствуют и другие производители, включая российских. Продукты премиум‑сегмента отнимают около 70% бюджета всех закупок в денежном выражении при 30% в натуральном. Совокупные продажи в России электрохирургического инструментария и расходных материалов J&J оценил в 2016 году в $100 млн, не уточнив, впрочем, учитывалась ли отпускная цена производителя для дистрибьюторов или конечная – для потребителей. В течение 2015–2017 годов паритет мейджоров в электрохирургии был нарушен: доля J&J выросла примерно с 45% до 52%, а доля Medtronic, наоборот, снизилась – с 48% до 38%. В то же время Olympus смогла нарастить свою долю в общем объеме продаж с 4% до примерно 10%.

«Процесс модернизации в большей степени коснулся тяжелого оборудования, закупки одноразового расходного материала финансируются в рамках текущих потребностей медицинских организаций, – замечает директор направления хирургического оборудования Ethicon Алексей Кононов. – И закупки, безусловно, продолжаются: большая часть нашего хирургического инструментария и шовный материал – это одноразовые изделия». По словам Романа Комарова из Olympus, за «постмодернизационный» период организаторы здравоохранения научились считать деньги и выбирать схемы, обеспечивающие им максимальную свободу действий: «Мы стали выигрывать в конкурентных битвах, главным образом за счет того, что у нашего генератора электроэнергии есть разъемы и под монополяр, и под биполяр, и под Thunderbeat [сочетание подачи ультразвуковой и биполярной энергии. – Vademecum], к нему можно подключать «расходку» конкурентов».

Научившись манипулировать новой аппаратурой, хирурги, естественно, увеличивают количество таких процедур, вызывая тем самым органический рост рынка расходных материалов. По оценкам игроков, сегмент электрохирургии прибавляет 3–5% в год в денежном выражении, в основном за счет количественного роста высокотехнологичных операций. По данным Vademecum, из почти 400 крупных многопрофильных государственных медучреждений продвинутые электрохирургические инструменты и оптику сейчас закупают не более 200 клиник. Производители и дистрибьюторы, понимающие емкость рынка и бьющиеся за продвижение своих продуктов, используют разные маркетинговые схемы. Одни дарят клиникам свои генераторы, но чипируют расходные материалы и таким образом окупают затраты. Другие пестуют целевую аудиторию, демонстрируя хирургам преимущества своих разработок на практике. «Мы не столько участвуем в больших выставочных конгрессах, сколько работаем прицельно. Хирурги пока не опробуют, не прооперируют, никогда ничего не закажут. И мы организуем для них такие апробации, проводя трансляции живой хирургии», – говорит Роман Комаров. В апреле в посольстве Японии в Москве Olympus провела мастер‑класс, в котором состязались японский хирург и глава проктологического отделения РОНЦ Арсен Расулов. «Мы рассчитывали на 80 человек, пришло 350. Японский хирург был вооружен супертехникой, ему помогали фантастические ассистенты. Они даже не разговаривают друг с другом – все доведено до автоматизма, – рассказывает Комаров. – Так вот, Арсен Османович Расулов превзошел японца, аудитория была в восторге. Когда врачи видят такую хирургию, мы получаем самое главное – профессиональную лояльность».

Драйвером роста отечественного рынка профильного хирургического оборудования, безусловно, становится оснащение новых больниц. Несмотря на то что около 80% закупок по‑прежнему приходится на госсектор, в последнее время в хирургические мощности все активнее вкладываются частные инвесторы: их доля в общем обороте сегмента за последний год выросла в денежном выражении вдвое – с 12% до 20–25%. При этом участники рынка уверены, что в госсекторе неминуемо случится новая волна модернизации – большая часть парка пережила предоставляемые производителями пятилетние гарантийные сроки. «Положим, у администратора дилемма, – говорит один из собеседников Vademecum, – у него есть стойка, хорошая, купленная во время модернизации за 30 млн рублей. Ее нужно обновлять, то есть либо вложить 16 млн рублей в реанимацию, либо за 10–16 млн рублей купить новую, суперфункциональную. Вряд ли имеет смысл идти первым путем».